幣價速覽 Price

本週比特幣開在$19,500左右,雖然比特幣在週一週二持續走跌,但這週的比特幣幣價大約是收在$20,800左右,看起來這週比特幣已經並沒有像之前那麼恐慌,看似幣圈已從升息三碼的驚慌中逐漸恢復正常。但這週Powell在聽證會的論述,讓經濟衰退的可能性開始不能忽視,我們仍須密切關注總體經濟狀況。本週週報我們會著重於Hodler持有的比例,關注Hodler在熊市似乎仍具備信心。請注意本篇週報紙是回顧比特幣市場與鏈上數據在上週發生的變動,並不能(也不該)被作為投資建議。

幣圈/總體經濟新聞 News

Powell於6/22參議院聽證會的論述基本上與6月會議大致相同,或者說與過去一年的基調相同,經濟呈現穩健增長,致力於維持長期價格2%的穩定,不過近幾個月因為烏俄戰爭造成的原物料價格上漲,以及中國清零政策造成的供應鏈問題使得通膨持續的比想像中的久,供給面造成的價格上漲讓聯準會更難發力。

從聯準會6月升息三碼開始,顯示出聯準會將更加強力道在降低高通膨上,市場擔憂的也從停滯性通膨轉往經濟衰退上:

- 紐約聯儲在6月發布的經濟預測模型,下修2022年GDP年增率至-0.62%,同時核心PCE物價年增率自2.8%上調至3.8%。根據模型預測軟著陸機率為10%,硬著陸機率則為80%(軟著為GDP年增率在未來10季都為正,硬著陸則為未來10季至少有一季年增率降至-1%以下)

- Powell在聽證會對於經濟軟著陸的看法相較過去不再那麼正面明確,他表示根據過去幾個月的事件(俄烏戰爭、中國清零政策)導致原物料價格飆漲,可能讓聯準會失去控制結果的能力

我們想要分享的不是其經濟模型的預測能力,也不是絕對數字代表的含義。這兩篇新聞推出,基本上意味著美國陷入經濟衰退已是不可忽視的風險,但這不全然對幣圈或風險資產市場來說是個壞消息,這代表當聯準會持續的為遏止通膨做出激進的升息,可能會導致美國陷入經濟衰退,那必須又有新一輪的貨幣政策,讓新的熱錢湧入幣圈。(我們只是提出了一個可能,並不認為這一定會發生,甚至這個劇本發生的可能性,根據現在的資訊,我們認為機率也還在可忽略不計的大小)

鏈上數據 On-Chain Analysis

Hodlers淨倉位變動量

持有超過一年帳戶比例

首先,我們可以發現就連BTC的Hodlers也開始出現一些投降的狀況,在拉近時間之後,可以觀察到「至少持有一年比特幣」的帳戶比例已經逐漸開始下降,而過去一年也正是比特幣開始大幅上漲的一年,因此不難理解比特幣目前的頹勢與賣壓有一部分是來自於從去年開始進入比特幣市場的新Hodlers。

持有超過兩年帳戶比例

接著則看到持有時間超過2年的比例則維持相對平穩,維持3年以及4年基本上也是維持平穩,最忠誠的、持有五年Hodler比例甚至呈現上升(礙於篇幅,並無放上所有的圖),所以雖然Hodlers的比例開始下降,但下降的主要是來自持有期間相對短的一群,真正OG的Hodlers目前都仍就持有著比特幣,這可能代表著比特幣短期仍舊有著一定的支撐價位。

BTC資金費率

最後我們則來看到BTC資金費率(Funding rate),可以看到上週短暫的變為負後,這週又回到資金費率為正的正常情況,但我們也不認為這代表市場情緒已經變得樂觀,目前總體經濟狀況仍充滿高度不確定性的情況下,我們認為數據短期不會有太大的變化,要預測出何時探底也是件十分困難的事情。

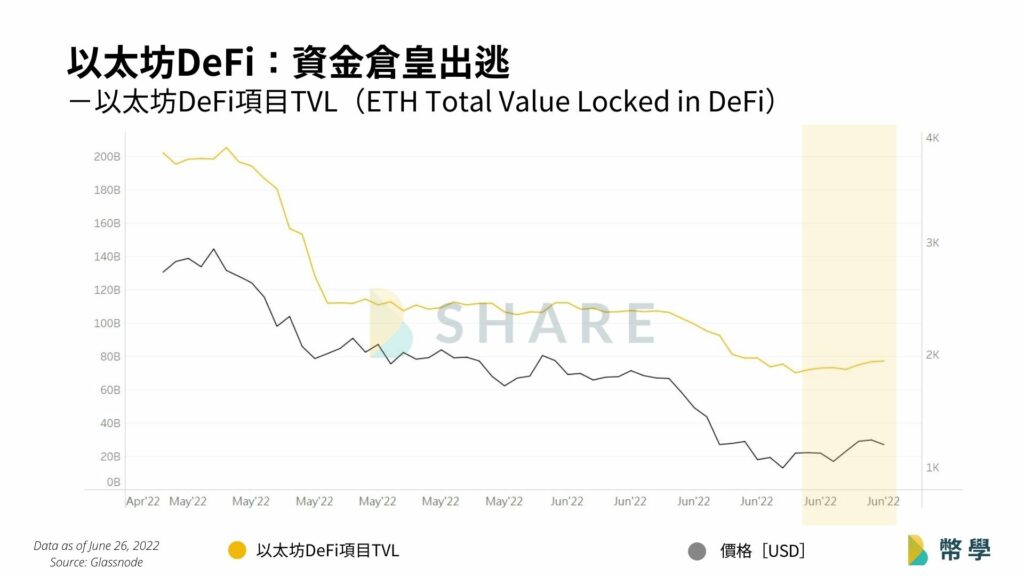

以太坊DeFi項目的總和TVL(以美元計價)

TVL可以說是判斷一個項目或是一個公鏈的重要指標,而關注最大公鏈以太坊的TVL甚至有助於判斷整個加密貨幣市場的興衰,從這個月的數據來看來看到以太坊TVL這個月的數據,6月開始資金開始倉皇出逃,TVL在單週甚至減少了接近25%出逃。

有可能是以太坊資金前往其他公鏈,但我們認為相對較有可能的原因是投資人對加密貨幣市場的情緒漸趨悲觀,以及長期公債殖利率上升,讓Defi的殖利率變得不那麼吸引人的緣故。而這一週則有著小小的反彈,TVL下降是否為短期現象仍未定論,需要後續觀察,但就連以太坊的資金都能在一週內有這麽大的變動,已經驗證了我們之前所說的DeFi還沒找到real use case的論點。

以太坊Gas Fee占比

source:OthersideMeta Twitter

從上文我們知道DeFi的資金正在離開,下一個焦點是以太坊內部的Gas fee消耗占比,觀察以太坊的資金除了出逃外可能還會前往哪些領域。其實可以發現當以太坊TVL開始下降時,也正是NFT Gas Fee消耗占比開始劇烈下降的時候,最近的回升我們也看到了NFT的占比開始提高,甚至NFT消耗的Gas Fee絕對值近一個月也明顯比DeFi來得高。

雖然NFT項目因為常造成Gas War的狀況,所以消耗的Gas Fee總額並不能完全表示分類的繁華程度。但不可否認的是比起DeFi,NFT專案在近期的確是較能吸引眼球的分類,加上Yuga Labs的Otherside又在28號發出了頗去深意的Twitter,可能又是新一輪的NFT拍賣,又有機會引起市場對NFT的關注,而DeFi則因為受到Luna崩盤,甚至是CeFi的牽連,似乎已開始脫離大眾視野。

穩定幣近況

USDT流通供給量

USDC流通供給量

接著值得關注的還有兩大穩定幣USDC、USDT的供給量,我們可以看到近一個月由於Luna崩盤,造成大家對於穩定幣的風險趨避程度來的比過去高。所以過去常被質疑穩定幣是否有足夠抵押資產的USDT的供給量也產生明顯的下降,反過來一直有較好聲譽的USDC的市值則出現明顯的提升,市場看起來對於USDT的信心正在下降,也時不時的聽到有對沖基金嘗試放空USDT。

source:Paolo Ardoino

Tether的技術長也注意到了此種狀況,跳出來穩定軍心,表示過去一個月USDT成功處理了大量贖回,Tether公司具備足夠高流動性的資產可供贖回的。當然我們不確定實際狀況如何,不過這可能也代表的穩定幣的競爭地位已經進入鬆動狀態。

dYdX遷移至Cosmos

這週幣圈值得討論的事件是衍生品交易協議dYdX 由以太坊的Layer 2遷移至Cosmos,準備開發自己的Appchain:

dYdX是建立於以太坊Layer 2的去中心化衍生品交易所,專攻加密貨幣的永續合約以及期貨交易,競爭對手之一就是來自台灣的知名項目Perpetual。而dYdX的特點在於他不是使用去中心化交易所常用的AMM機制,而是使用訂單簿(Orderbook)模式,這讓dYdX必須架設在擁有強大的性能以及更低廉的Gas fee的鏈上又或是採取鏈下搓合的機制。(為了實行鏈上的Orderbook,需要送出比AMM多出很多的交易請求)

了解dydx相關的背景知識後,接著就可以來探討此次的事件:

souece:dYdX Twitter

首先,是dYdX在6/22宣布將從Ethereum轉移到Cosmos,打造自己的應用鏈,dYdX不滿意目前的Layer 2的性能,以及Sequencer太過中心化,想要打造一個去中心化的鏈下訂單簿系統。

這部分值得討論的點在於,過去我們以及市場上大多數人都認為Layer 2會將鏈上的交易送回主鏈,主鏈的礦工有能力進行驗證,因此Layer 2上的驗證工作可以由較中心化、性能較強的機構承擔此類工作。所以dYdX是開出了對Layer 2安全性質疑的第一槍嗎?我們認為事情也沒有那麼簡單。

Source:polynya Twitter

知名的Rollup技術評論KOL就表示,Rollup方案理論上應該是目前最兼具去中心化及性能的方案,他認為或許dYdX注重的可能是遷移到Cosmos鏈上所帶來的主權性。(我們會在下面文章更仔細的討論到主權性)

後續則談論到遷移的原因也有可能是dYdX對於Layer 2的開發進度感到悲觀

Source:david phelps Twiiter

知名的推特KOL david phelps則表示dYdX遷移的原因是想打造去中心化的訂單簿系統,目前dYdX架設在Starknet上,仍無法讓用戶加入各類型的加密貨幣且交易的驗證仍由Starknet的Sequencer進行驗證,中心化的意味仍太濃厚。

但我們認為儘管Layer 2 仍有Sequencer太過中心化以及開發進度不夠快的問題,但我們不確定dYdX要使用什麼方法推出自己性能夠強又夠去中心化的應用鏈,我們認為較有可能的論點是dYdX可能對於Layer 2的開發進度感到不滿,並想要打造自己的應用鏈犧牲部分的去中心化,例如:鏈上的驗證者都由dYdX提供等,讓dYdX更具備主權性,也就是讓dYdX更具備升級、甚至是回滾交易的能力,甚至打造自己的應用鏈對於dYdX的治理代幣有更強大的賦能,例如若項目方未來打造了個更大的生態系可利用治理代幣進行交易等。

不過這些都仍是未知數,仍需更多時間進行判斷,不過這篇新聞可能也開出了有項目方從Layer 2跳槽的第一槍,對於未來基礎建設,究竟是以太坊為首所建構的Layer 2生態系,或是Cosmos的多鏈宇宙都增添了更多未知數。

References

https://www.macromicro.me/blog/fomc-meeting

https://www.macromicro.me/blog/general-manager-spotlight-the-probability-of-a-hard-landing-in-the-united-states-is-rising-the-focus-is-still-on-when-the-gdp-bottoms-out?