價格速覽

本週比特幣開盤價42,078USD,經過短暫上行後一路下跌,來到收盤價38,373USD。本週週報將會帶來由技術分析短期中期的趨勢線,幫助判斷比特幣當前價格的支撐與壓力,而後進入鏈上數據的分析以及加密貨幣金流的變化,最後再向大家更新幣圈以及影響總體經濟的新聞。

技術面分析 Technical Analysis

短期、中期趨勢

從短期趨勢線來看,比特幣目前關鍵的壓力價位是44,000USD左右,可以看到前一段時間曾經兩次回升都未能順利站上44,000USD。而目前支撐約在35,100USD,並且在短期趨勢上走跌,並無轉強或是止跌的跡象;而在中期趨勢(1到6週)的趨勢,在不久前已經上漲突破了前一段時間的下跌通道趨勢,目前的下跌屬於盤整期間偏弱的跡象,還未呈現出明顯看跌的下行趨勢,從技術面來看,當前比特幣市場都屬於較弱的盤勢。

長期趨勢-梅爾乘數

若以技術分析的立場來衡量比特幣價格的超買、超賣狀況,不得不提到梅爾乘數。梅爾乘數是將比特幣價格除上200日均線所得出的比例,屬於較長期的投資視角。下圖可以看到,梅爾乘數顯示出目前市場已經觸碰到綠色超賣(相當於市場底部)的區域,因此對於長期投資人而言,當前的比特幣市場處於相對的低點,這提供了不錯的價格資訊給他們買入比特幣。

鏈上數據 OnChain Analysis

調整群體-休眠期指標

來到本週比特幣的鏈上數據,首先我們先看到調整群體後的休眠期指標,前兩週的週報有提到,許多指標隨著幣價下跌,陸續出現超賣或是落底的訊號。休眠期指標也是其中之一,休眠期指標的值會隨著長期持有者出售他們手中幣天數較高的比特幣部位而上升,因此休眠期指標來到高點通常意味著長期持有者正在釋出或是調節他們的比特幣部位;而低點則意味著較普遍的囤幣期間。

從休眠期指標來看,雖然上週的幣價上漲已經讓休眠期指標有離開底部的跡象,但隨後又重新落底,因此以休眠期指標來看,短期甚至中期比特幣市場將會處於較為疲弱、走跌的趨勢,重新尋找離開底部的機會。

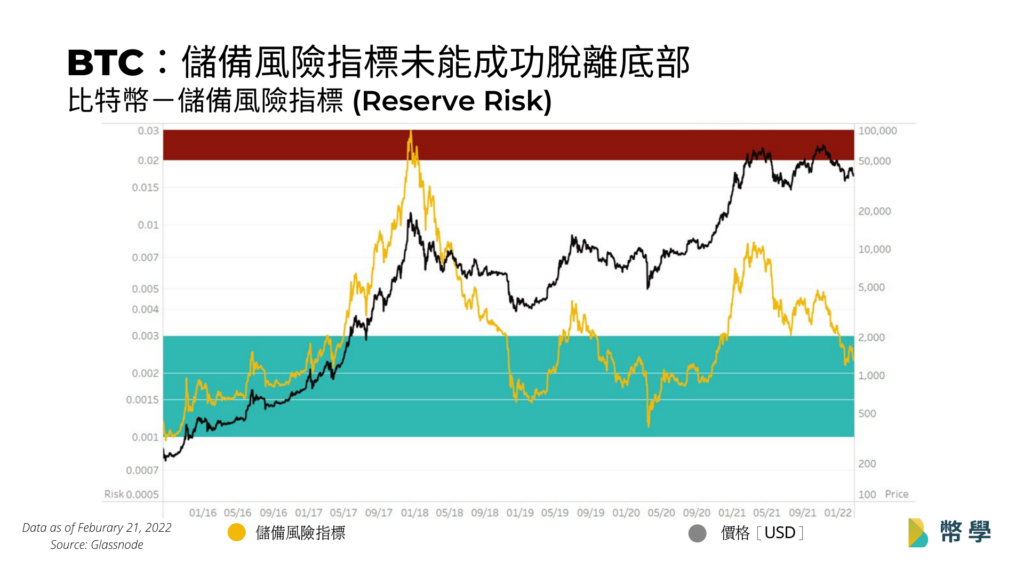

儲備風險指標

第二個與流動性指標呈現出類似狀態的指標是儲備風險指標,也是在前兩週的週報提及的指標。儲備風險指標描述了持有比特幣的機會成本多寡,在持有比特幣成本夠低的情況下,投資人更有動機買進,隨著上週的幣價上漲,儲備風險指標也顯示出即將突破底部的訊號,但最後也未能正式突破,仍然調回了底部區域,因此從儲備風險指標的角度解讀,比特幣市場在短中期仍會持續疲弱,直到累積足夠後才會脫離底部。

短期持有者-MVRV

在近期短期持有者的MVRV指標中,我們可以看到短期持有者已經處於虧損狀態維持一段時間了,短期持有者-MVRV從去年年底幣價下跌開始,就一直保持在1以下,這也表示對於短期持有者而言,比特幣市場已經處於偏空的熊市好一段時間了,因此在接下來觀察短期持有者的指標時,我們應該以熊市的心態看待。

→MVRV 是什麼:https://glossary.bshare.io/metrics/mvrv-bi-lv-mvrv-ratio

調整群體-MVRV

但這裡我們看到,調整群體之後的MVRV指標,與聚焦於短期持有者-MVRV不同,調整群體之後的MVRV包含了長期持有者等不同的投資群體。我們可以發現在總體的視角中,即便面對了目前的幣價下跌以及去年五月至七月的下跌,比特幣市場仍然沒有進入真正的熊市當中,MVRV一直很好的維持在1以上。

估計槓桿率

接下來我們進入到比特幣衍生商品市場的鏈上數據,首先我們先關注一下估計槓桿率的部分。目前的槓桿水準處於較為中性的狀態。相較於前一段時間又低了不少,這意味著比特幣市場目前趨勢較不明朗,投資人的操作較為保守,這一點更像是比特幣市場盤整期間會出現的槓桿水準。

比特幣-滾動基差

第二個衍生市場指標,我們要關注的是以比特幣遠期合約計算出的套利滾動基差,滾動基差可以理解為賺取遠期合約和比特幣現貨之間的價差套利利率。通常將5%以下的滾動基差視為市場極度恐慌、落底的訊號。而10%-20%則是相對中性的區間。

可以看到,隨著近期的幣價下跌,比特幣的滾動基差已經逐漸下跌至5%左右,市場(尤其是期貨市場)投資人已經進入較為恐慌的情緒,而這也往往意味著離下跌的底部不遠了,接下來數週可以持續追蹤滾動基差的動態表現,如果能夠成功回升,就表示市場恐慌的情緒有所緩解,也可能重整旗鼓開啟漲勢。

金流趨勢 Institution Cash Flow

雖然近期比特幣價格疲軟以及東歐衝突帶來的負面影響,但本週流入加密貨幣市場的總額為 1.09 億美元。繼 1 月份資金外流之後,最新數據顯示這已經是資金流入的第 5 週。雖然歐洲和美洲都有資金流入,但主要是來自美洲資金較多,流入總額為 1.01 億美元。

比特幣上週的最大流入量為 8900 萬美元,為 2021 年 12 月以來的最高水平。流入量仍然屬於中性水準,過去 5 週的流入量總計 2.21 億美元,佔管理總資產的 0.7%。

- 上週, Solana 投資產品的流入總額為 120 萬美元,與其他鏈相比有著出色的表現。

- 另外,Avalanche 上週資金流入總額為 2500 萬美元。同樣有出色的表現,但由於這一流入代表了相對短期的交易,以此為依據判斷對Altcoin 的需求增加還為時過早。

- 區塊鏈股票的資金流入總額為 2600 萬美元,此金流流入了多種投資產品。

幣圈/總體經濟新聞 News

- 2月16日 傳烏俄衝突降溫,而後又傳持續升級,比特幣價先升後跌,金價持續走高。

- Fed 2022年3月升息日愈近,加密貨幣市場投資態度轉為保守。

- 俄羅斯央行積極發行數字貨幣而反對加密貨幣,經濟部意見與央行相左,提案同意監管挖礦加密貨幣,允許在發電量過剩地區挖礦。

- BIT Mining 撤資哈薩克礦區,轉而投入美國俄亥俄州。