價格速覽 Price

本週開盤價約為$18,800左右,一開幣價一路拉抬到高點突破$20,300,又隨即開始下跌,最終收盤價收在$19,070左右,單週小漲1.4%。另外,本週美股的投資人情緒稍有回穩的情況,許多指數開始止跌並出現反彈。本週的鏈上數據週報將會展示出目前這次熊市中,數個已經重新創造歷史低點的指標,並分析可能出現這些狀況的原因。

鏈上數據 On-Chain Analysis

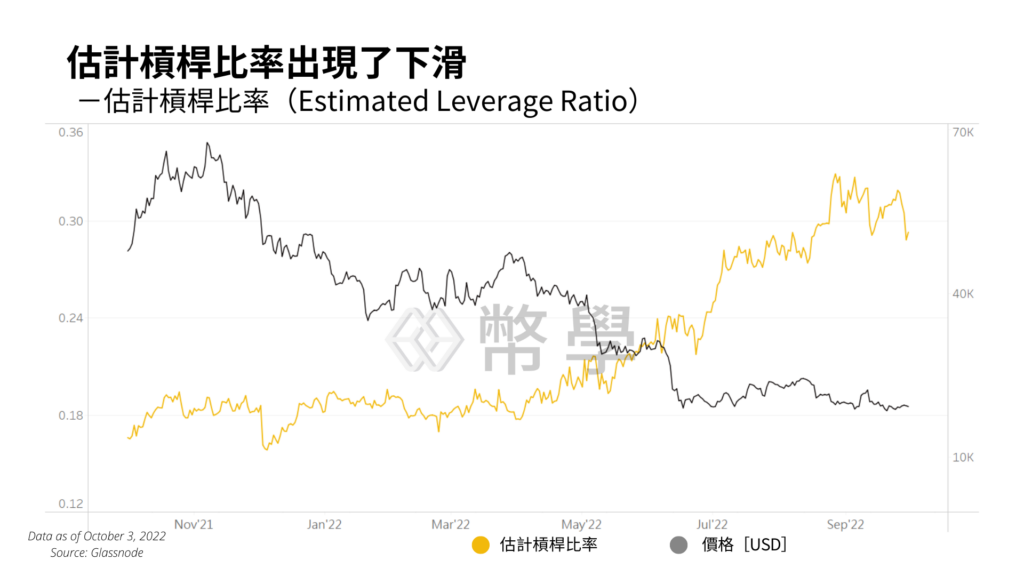

估計槓桿比率

這週我們終於可以看到槓桿比率開始出現比較明顯的回落了,在此前三個月,槓桿比率從底部一路向上攀升,而幣價持續向下盤整,整體市場在恐慌與對槓桿倉位FOMO的情緒下隨著FED還有FOMC載浮載沉。升息的策略在幣圈反而造就了另一種狀況:反正我資金被回收,沒甚麼錢,那我就直接高槓桿搏一把,單車變摩托。結果經歷了幾週以來的上下波動插針,該清算的清算,該獲利的獲利,現在的槓桿比率終於出現稍微冷卻的現象了。我們認為這會是對於加密貨幣市場回穩的第一個重點,當投機心態逐漸消弭,價值才會慢慢地被發現。

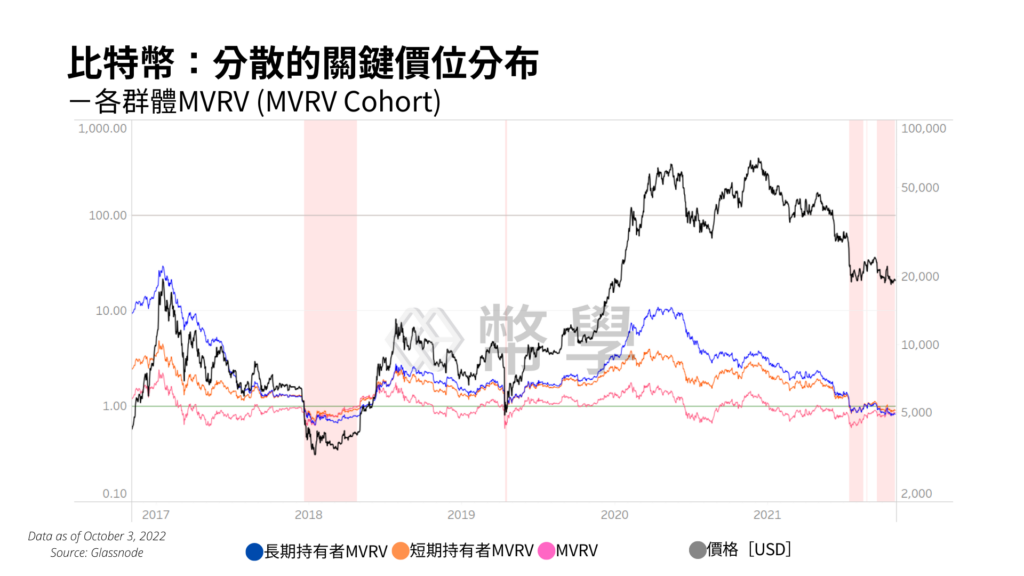

各群體MVRV

過去我們知道MVRV以及Z-SCORE常用來測試市場頂部與底部,但其實將不同群體的MVRV分開比較,可以對於市場目前換手的狀況有更好的理解。像是目前的個群體的MVRV指標關係是這樣的:短期持有者MVRV(橘色)>MVRV(粉色)>長期持有者MVRV(藍)。

在大多時間裡,長期持有者MVRV通常都會是最高的,因為大多時間長期持有者的供給狀況都是獲利的,但到了熊市當中,長期持有者MVRV會開始下修,往短期持有者以及MVRV靠攏,而在最深的熊市中,甚至會跌破其他兩個MVRV來到最低,也就是現在我們所看到的景象,也宣告著HODL來到最艱困的一段時間!

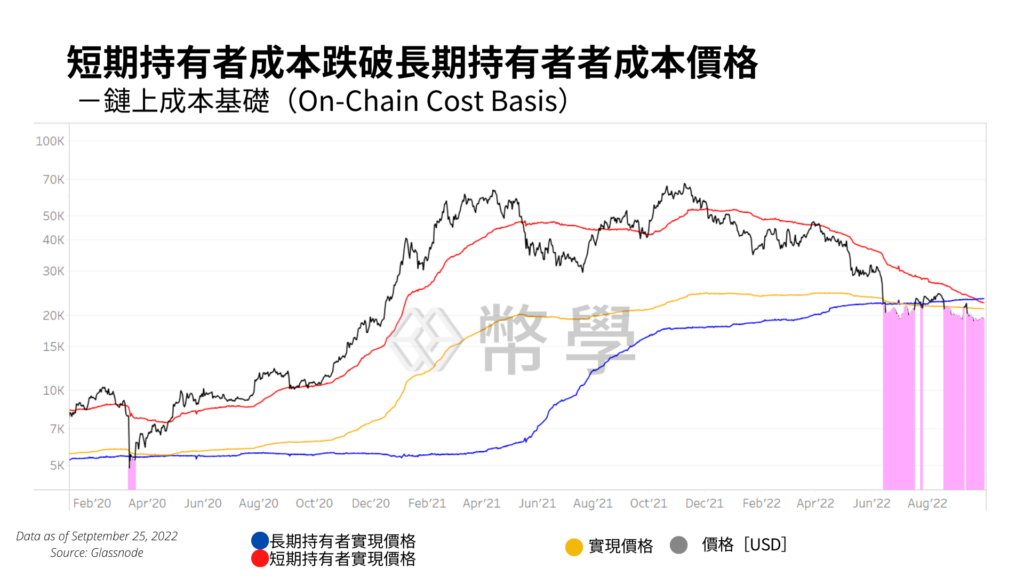

鏈上成本基礎

延續上面個群體MVRV的概念,我們來看更直觀的指標,各群體的實現價格。

可以看到短期持有者的成本價格已經低於長期持有者的成本價格了,為什麼?我們過去幾週有提到長期持有者的淨部位變化是在不斷增加的,代表他們持續在囤積更多的比特幣部位,已經囤積到比起短期持有者買入的價格更高了。

在市場週期循環的概念中,一個牛市初期的發動基本上是由長期持有者的造市拉抬而成,而熊市末端則是在長期持有者一路囤積到造市而終結。目前的長期持有者已經囤積到其成本價格超過短期持有者了,足以見得比特幣部位的堆積和重新分配正在熊市中緩緩進行。

儲備風險指標

講完以上兩個昭示著熊市來到後期的指標,接下來兩個則是創下歷史新低的鏈上數據指標。首先第一個是儲備風險指標,這是由持有比特幣的機會成本所計算出的指標。可以看到儲備風險指標在過去一段時間破底破底再破底,完全不見有任何停滯。其實在這個指標當中確實能夠感受到目前總體經濟環境升息並且資金回收的狀況,畢竟資金持續快速回收、投資人的風險趨避提高,降低風險資產分配這些狀況都會使得持有比特幣的機會成本提高,這也是為甚麼儲備風險指標會一再下降,畢竟對比過去十年的QE環境,現在的緊縮確實會使風險資產的風險更加地被突顯出來。

但在另一方面有點矛盾但也挺有趣的是,如果真如許多幣圈大老所期望的那樣,比特幣有朝一日成為了能對抗美元通膨的法幣類型資產的話,這個儲備風險指標大概就會一直維持在低點了。

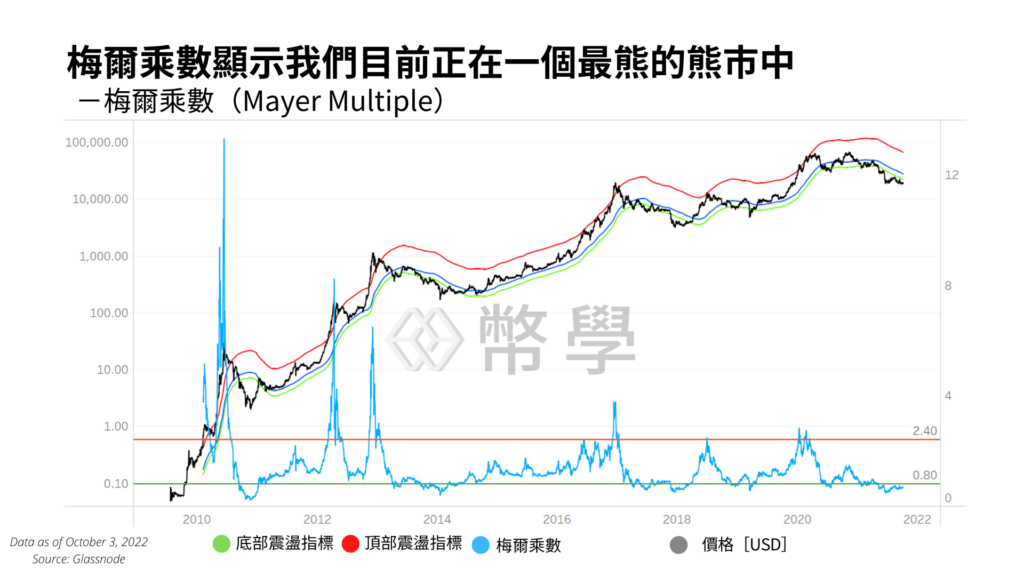

梅爾乘數

嚴格說起來,梅爾乘數真的不算是鏈上數據的指標之一,他比較像是技術分析用均線來衡量當前市場的狀況。但這裡提到的原因是過去的幾次週期循環,梅爾乘數在底部測量的表現相當不錯,但在這次熊市中,可以看到我們已經在梅爾乘數的底部之下相當久了,過去幾次熊市,沒有一次熊市會在底部之下這麼長時,這就像是過去幾次的市場循環,低點始終會在上一個牛市高點之上一樣。因此這裡也要提出合適的警訊,在資金緊縮的時代,熊市究竟何時結束增加了更多的不確定性。