FTX 崩塌事件,SBF 由白轉黑,加密貨幣該何去何從?

過去的這一個禮拜,對於加密貨幣圈子的人們可以說是信心毀滅的一天,引發的動盪,不管是財富或是心態上都遠大於過去 Luna 、Celsius、三箭資本來的嚴重許多。

曾經的金童、利他主義者,在系統性風險拯救整個業界的 SBF,甚至還前往國會作證,完全被認為是加密貨幣拓展到主流社會的領頭羊,卻發現原來也只是牛市出現的少年幣神,甚至還會挪用客戶資金、採取高槓桿策略、利用優質不可持續的高利率方案隱滿流動性不足的現實,亂世的梟雄發現只是被推上風口上的騙子。

我們這篇文章想帶大家走過這難過、動盪的一週,不過首先我們想先簡單解釋 FTX、Alameda 之間的關係:

FTX、Alameda 分別為 SBF 創辦交易所及量化基金

FTX 在當時是全世界第二大的交易所,過去一堆 CeFi 大暴雷的時候,收購了這些陷入困境的 CeFi,雖然當時有人擔心 FTX 變得勢力太大之類的,不過基本上大家對收購這些 CeFi,遏止了進一步的系統性風險保持正面的態度。

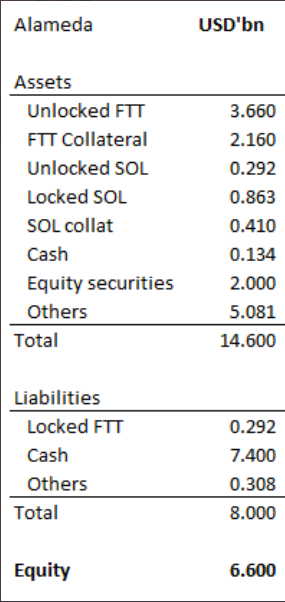

而 Alameda 是 FTX 的創辦人,SBF 旗下的量化交易公司,事件的起因就是源於 過外媒體 Coindesk 發現 Alameda 的資產負債表充滿了許多 FTX 發行的代幣 FTT,以及用 FTT 作為抵押品借出的資產。

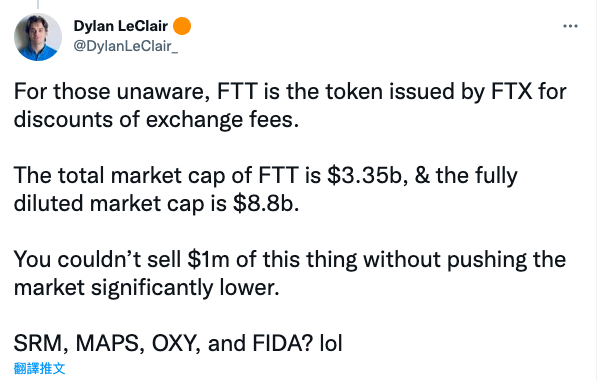

而 FTT 這個 Token 在幹嘛呢,他是 FTX 發行的代幣,乳果持有這個代幣,在 FTX 上交易手續費會打折,而 FTX 也會將部分收到的手續費拿去回購 FTT 並燒毀,所以 FTT 就很像 FTX 發行的股份,但大部分都把持在 FTX 身上,流動性極差。以下就是此事件的時間軸:

11/2 Coindesk 發現 Alameda 資產持有大量 FTT 及其衍生物

總資產是 $14B,雖然大於負債,不過卻發現資產端最大的既然是 FTT 還有 FTT 的抵押品,開始有人質疑,資產的來源會部會都來自 FTX 空氣印鈔,這些流動性差的 FTT ,是誰願意接受這個抵押品會不會有可能又是 FTX 借出的? Twitter 開始出現一些質疑聲量,像是:

Dylan LeClair 質疑 Alameda 會不會還不出錢

11/5 CZ 發Twitter:Crypto is high risk

11/5 CZ 發布 Twitter表示,Crypto is high risk,並在晚上發現鏈上出現一筆 2,300 萬 FTT 代幣轉移記錄,有人推測是幣安所持有的部份 FTT 資產。也在當時開始有人擔心幣安會將持有的 FTT 賣到市場上,使得 FTX 資不抵債。

11/6 ~ 11/7 幣安、FTX 口水戰時間

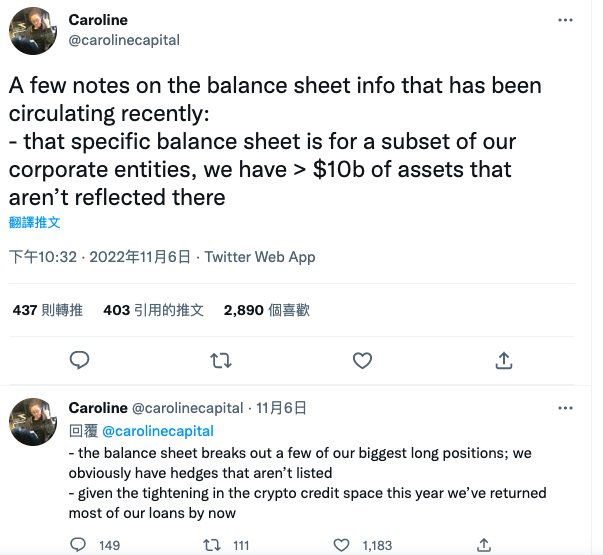

11/6 22:32 Alameda 執行長澄清

在看到幣安帶來給市場的壓力後,Alameda 執行長澄清那只是部分的資產負債表試圖安撫情緒。

11/6 23:47 CZ 宣佈將賣掉 FTT

Source:CZ Twitter

CZ 在當晚又給市場以及 Alameda、FTX 更多的不安,CZ 表示在看到近期發生的事件後,決定先清算手上持有的 FTT 部位。

11/7 00:03 Alameda 執行長表示願意用 22 美元接

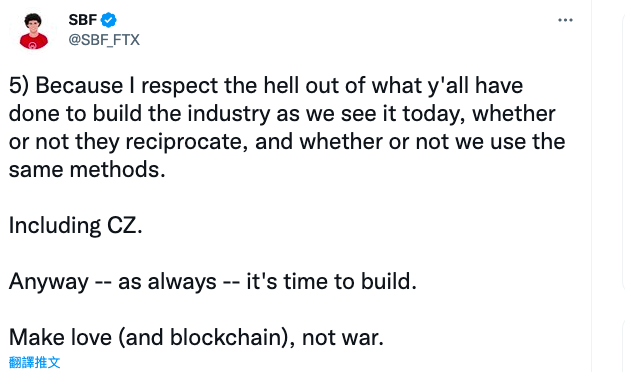

11/7 1:50 SBF:Make Love , No War

在當晚不只 Alameda 執行長,連 FTX 執行長 SBF 也都主動跳出來公開求和,不過在當時,我想當時也還沒有人想到 FTX 的狀況有那麼糟,應該還是對抱持著 SBF 信心,甚至是欽佩他能放下身段主動求和。

11/7 CZ 宣佈出售 FTT

即使 SBF 公開求和,CZ 也仍在 Twitter 表示鑑於之前 Luna 的災難,決定不對 FTT 有過多的留戀,鐵了心要打擊 FTX。

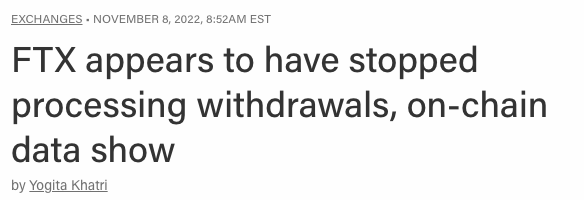

11/8 ~ 11/9 ,FTX 爆炸,宣佈被幣安收購

首先是 The Block 發現 FTX 開始無法提幣,然後大家也開始恐慌開始把 FTX 的錢領走。照理說,FTX 只是一個交易所,他如果好好的託管用戶的錢,雖然流動性什麼的會枯竭,基本上不會有問題。因為他們不是銀行,他們照理說不會把銀行存進來的錢再去拿別的地方。但很可惜,他們可能就是有這麼作,導致最後慘劇發生了。

11/9 12:03 SBF 宣佈與 Binance 達成合作

11/9 12:09 發現 FTX 將被幣安收購

從這時開始,才發現 FTX 原來狀況比外界想像的糟糕許多,落得被競爭對手收購,一代英雄也落幕,原本以為是如此,但卻發現更糟糕的狀況仍持續接二連三地被爆出來。

11/10 Tron 鏈創辦人,孫哥表示FTX 裡面的波場系代幣都可以 1:1 提出

Tron 鏈創辦人在 FTX 陷入水深火熱時,跳出來替他的 Tron 鏈宣傳一波,表示 FTX 用戶裡頭的 Tron 鏈相關代幣都可以提醒出來,並換成穩定幣。

11/10 SBF 發聲明道歉,表示搞砸了,但 FTX.US 不受影響,會繼續替用戶想辦法

11/10 FTX 法規部門全部請辭、11/11 Alameda 所有員工請辭

除了員工都已經離職之外,也發現虧損不只是聲稱的1B,也不是後來的 3 ~ 5B,有可能是 8B,在當時,人們才意識到實際數字遠比想像的還誇張。

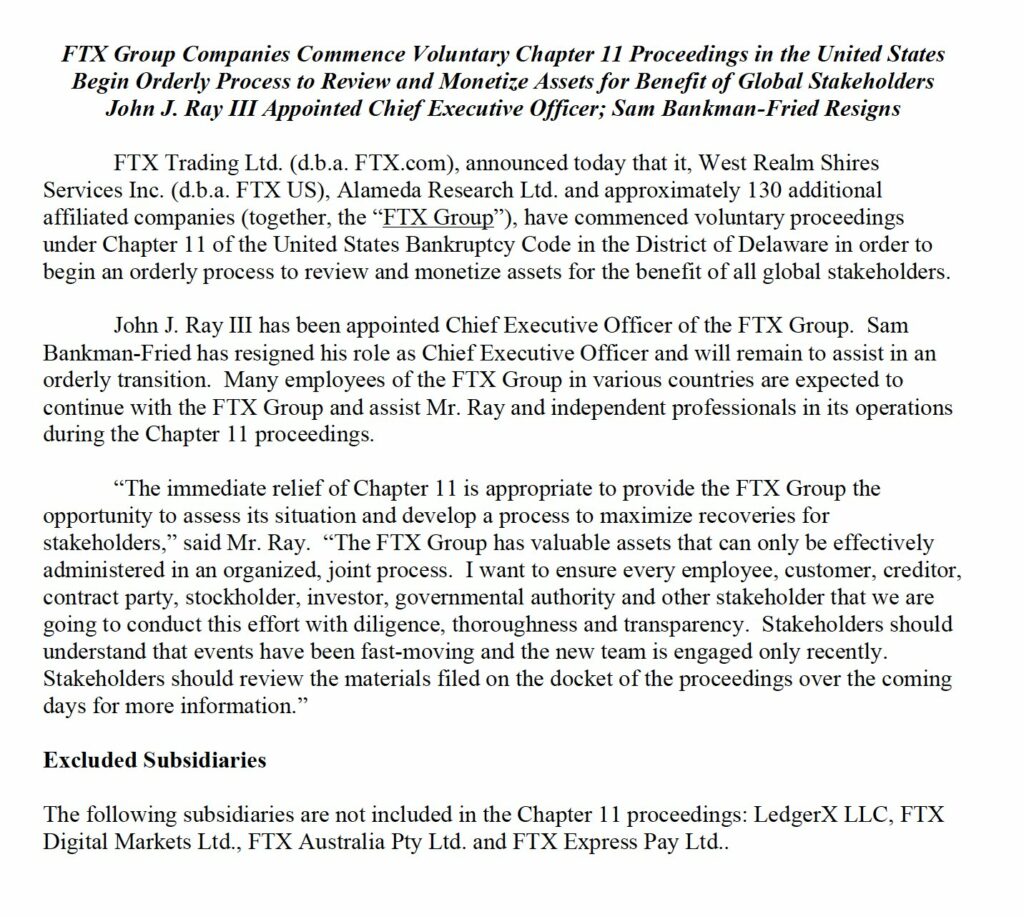

11/11 FTX 正式申請「Chapter 11 破產重組程序」

雖然 Chapter 11 破產文件與一般認為的破產有所不同,Chapter 11 的方案通常會給申請的公司一點時間以處理債權人事務等事宜,但其實從這時候,加密貨幣裡頭的人都已經對 FTX、SBF 本人不抱持希望,SBF 也正式辭去 CEO 的職務,過去擔任安隆案律師的 John Ray 三世 也受理本案。

11/12 FTX 被駭客入侵

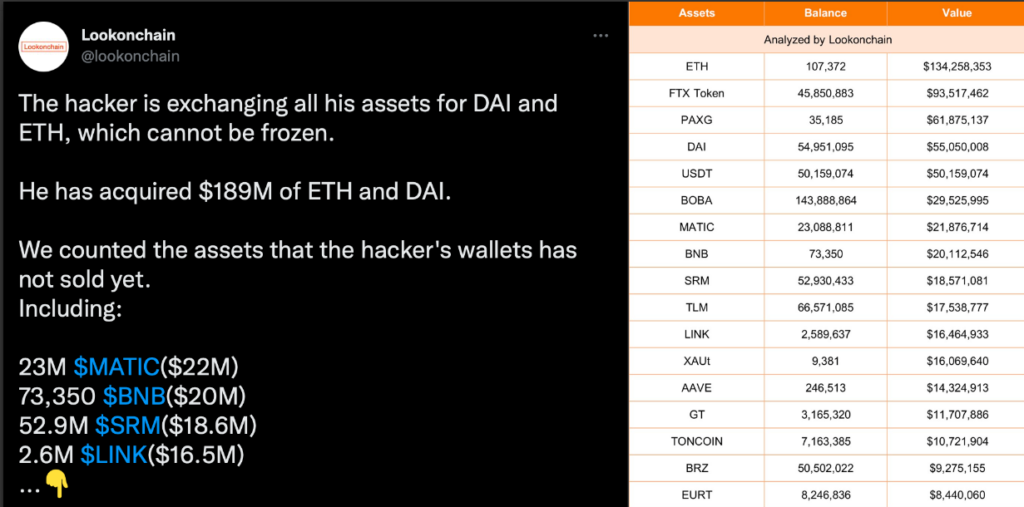

11/12 FTX 被發現其錢包有大量加密貨幣被轉移,且 FTX 法務顧問表示不知道為什麼資產會被轉移,因此大家推測為駭客所為(或是內部人監守自盜)

據說 Sam Bankman-Fried私底下將 FTX 100 億美元客戶資金轉至 Alameda,有大部分已消失,另有內情人士稱消失金額約在 10 億至 20 億美元間。

FTX 前 CEO SBF(SamBankman-Fried),連同其他兩位高管(共同創辦人 Gary Wang 和 技術總監 Nishad Singh)已經遭到巴哈馬當局拘留監視。已經辭職的 Alameda Research 前執行長 Caroline Ellison 目前人在香港,曾經也計劃前往杜拜。

在這起悲慘的事情發生後,我們接著來探討 FTX 究竟是如何欠下這麼多巨款,身為用戶的我們是否有可能早日發現異常呢?

FTX 爆炸的可能原因

- FTX 提供給客戶龐大的流動性 (全球第二)。

- 深度流動性的就依賴造市商,FTX 的流動性比其他交易所更深。

- 這種優勢是透過 Alameda 作為直接的交易對手盤換來的。當市場過於極端以至於他們的風險模型無法管理時,他們會遭受巨大的損失。

FTX 爆炸前,是否有前兆?

根據 XREX 的貼文表示:

- 所有幣種齊頭式的高利率極度難以達成,或許可視為是獲客的行銷手法,但 FTX 已是世界第二大交易所,應該不需採取這麼激進的手段(可能是為了後金補前金)。

- 持續發生交易延遲、API 斷線和訂單無故被取消的異狀,頻率也越加頻繁。有可能是技術問題,但也有可能是鉅額虧損下,FTX 不得不採取操控訂單的策略。

- 9 月 26 日,FTX 突然調降利率,也停止所有幣種的齊頭式利率。這其實是好消息,代表 FTX 不會承擔虧損補聽用戶。但又馬上恢復原政策,代表他們可能有流動性風險,不堪大筆用戶出逃的風險。

附上目前公開宣佈有被影響的各大基金、投資機構如下:

因 FTX 受影響企業、Protocol

Fund:

淡馬錫控股(Temasek)、紅杉資本、Paradigm 、加拿大安大略省教師退休金計劃(OTPP)都參與過 FTX的投資。

Multicoin Capital,Solana&FTX 的早期投資者,表示約損失該基金資產管理規模 (AUM) 的 10%。

CeFi:

11/10 加密貨幣借貸公司 Genesis Tradong 表示衍生品業務在 FTX 交易帳戶中鎖定了約 1.75 億美元的資金。

11/11 加密貨幣借貸公司 Blockfi 宣布暫停提幣(之前有被FTX 資助過)。

Crypto.com 據說也面臨危機,CRO 下跌了超過 40%

11/15 Crypto.com 出金開始出現延遲,執行長表示不要恐慌。

對 FTX、Binance 的影響

原本以為 FTX 安然度過危機,後來發現原來扛不過去,被幣安買下來。 SBF 原本看起來是個拯救加密貨幣市場的英雄,結果看起來可能也會變得像 Luna 的 Do Kwon、3AC 的 Su Zhu 一樣的下場,空氣印鈔大師,卻沒有好好守住錢。

對幣安乍看之下是好事,但這起收購絕對會引起全世界的注意,尤其 FTX 又是美國本土的,要收購一定會面臨到很大的挑戰。可能 CZ 在 Twitter 那些戲謔、接近市場操控的發言,可能會受到處理反托拉斯案 官員的挑戰。

對整個幣圈,或是關注幣圈的人來說,可能是難過的消息,我們現在該信任誰呢?

結論

區塊鏈接著會往光譜的兩端前進,一邊是絕對的監管,受到傳統金融機構一樣的法規束縛,另外一邊則是還是有人會對政府、或是法規不抱持信心,採取絕對的去中心化,什麼東西都放在鏈上,但這兩個選擇相同的則是我們需要絕對的透明,不應該要再有踩在灰色地帶的 CeFi 機構主導這個市場,從結果來看,這會是一團糟。

雖然很常說 區塊鏈很危險、很難操作,操作失誤錢就會不見,或是鏈上很多駭客。所以就有很多人怕麻煩。這時,就希望有些軟體、機構可以跳出來解決這個問題,然後就把錢交給它們。但其實現在最危險的是它們,因為它們在做的事情是傳統金融機構在做的,卻沒有受到法規完整的束縛,但又不去中心化,這一年我們看到太多這種機構發生問題了。