這次的鏈上數據週報將會回顧2022年比特幣在大熊市之下的表現以及幾個重要的鏈上數據變化做一個統整總結。在熊市當中,許多指標都已經鈍化、失效,失去參考的意義,所以投資人還是得退回基本面的方式來理解他所持有的資產價值幾何。通過鏈上數據,我們可以知道這個透明的區塊鏈上所有發生的事情,也能夠理解整體區塊鏈的使用及運作狀況,這便是加密貨幣和區塊鏈最基本的資訊。

本週幣價速覽 Price

在進行全年回顧之前,還是要來看看這週的幣價變化,基本上這週的幣價完全都在盤整,只有19、20號兩天拉出了本週低點及高點。目前幣價盤整區間相當的窄,在16~17K之間前進。經過前一陣子各種消息和機構倒閉的狂轟濫炸,現在的幣價大約睽違已久的平靜下來,而且成交量也處於比較低的水準,整體風平浪靜。

鏈上數據全年回顧 2022 On the Chain

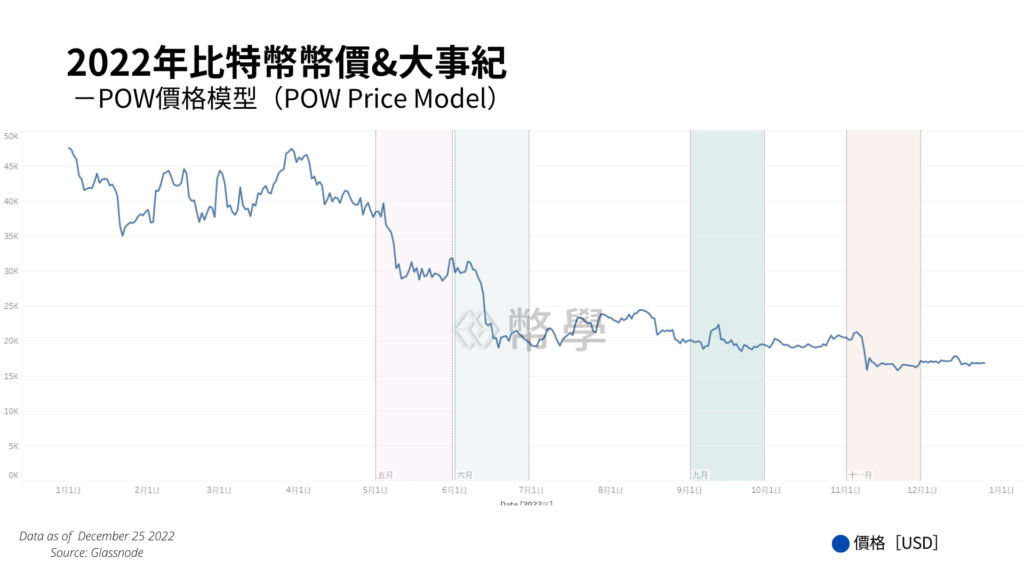

2022年幣價變化以及大事紀回顧

在2022年,比特幣幣價下跌了63%左右,距離歷史高點的69K更是已經下跌了超過75%。今年幣價受到許多政經因素而加深了下滑的力道,從年初開始動盪不安的烏俄戰爭、FED祭出超強升息路線甚至還有疫情再度升溫等等因素。而在幣圈之內又是大小事不斷,這裡標記了四個重要的月份,以下是這些事件的回顧:

- 五月:5/5號LFG花費十五億美元購入大約時價40K的比特幣作為UST儲備。5/9~5/11 Luna 和 UST陷入死亡螺旋,可以在幣安買到小數點後五位的$LUNA,Do Kwon直接溜了。

- 六月:三箭資本 3AC破產,面臨清算,Su Zu 也溜了,三箭資本的破產可以說是開啟2022年中旬這段期間破產公司的第一槍,之後在七八月,BlockFi和Celsius輪流倒閉。

- 九月:以太坊升級-The Merge。原先一在推延的合併終於在九月中成功升級,合併前諸多支持者大談The Merge尚未Price in,合併之後幣價還是沒什麼變化。

- 十一月:大爆炸。Alameda Research 和 FTX 破產,80億美元資金缺口重創全球加密貨幣公司,接連曝險,台灣也是重災區之一。CZ原本已簽屬收購意向書,但在檢查FTX債務的過程中,放棄收購。SBF 沒有成功溜走。

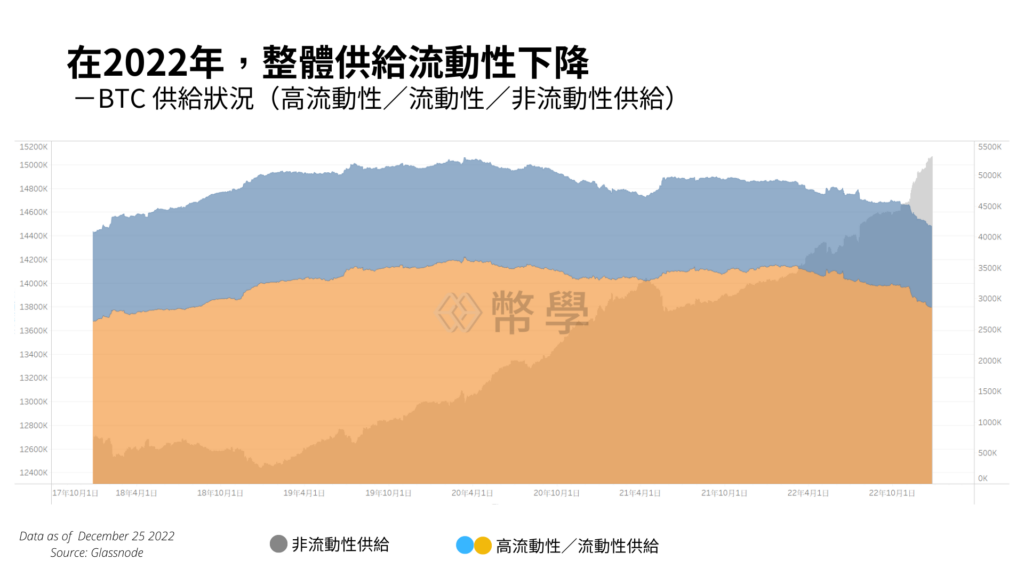

BTC 供給狀況

在2022這一年,可以看到整體的供給流動性出現了明顯的下降,其實也不難理解,從牛市到熊市,只要在這個過程中不小心被套牢又不想認賠,那整體市場的流動性就會持續下降,這也是基於總體經濟狀況緊縮和升息之下非常強力的影響之一,巨量的比特幣被囤積,一方面顯示目前比特幣的稀缺性更高,但另外一方面也就表示接下來價格上漲時要面臨的賣壓更是非常可觀。

另外,今年有許多鯨魚持續地在出清調整手中的比特幣部位,整體市場的流向是由大戶轉移到散戶,所以今年非流動性供給的明顯增加大多是來自於散戶被套牢的部位以及在後半年想要撿便宜的投資人,這顯示比特幣中期的發展還是會面臨到相當大的阻力。

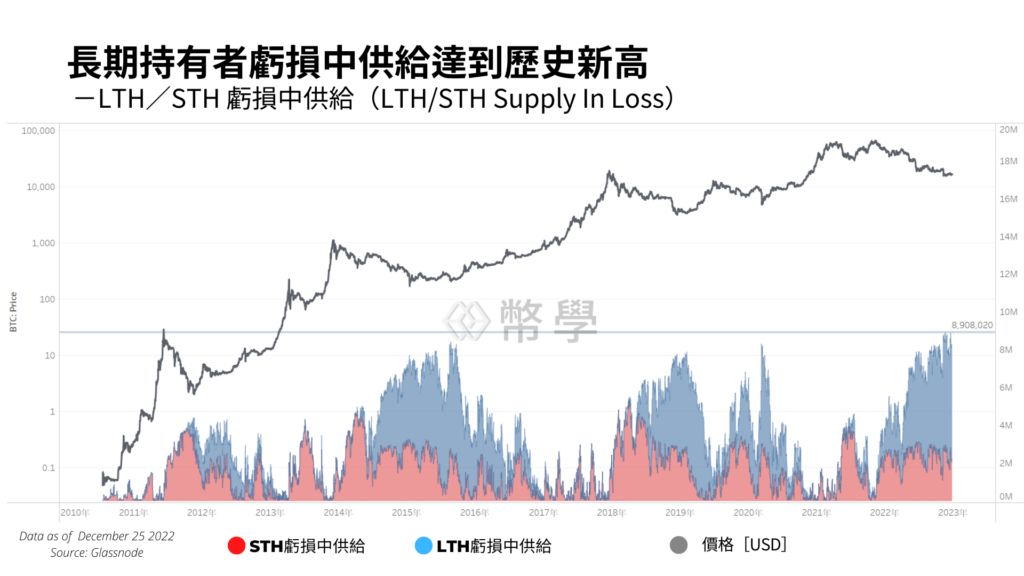

虧損中供給

接下來這張圖是為期12年的虧損中供給狀況,我們透過跟前幾次週期的比較,可以看到在2015-16以及2018和2020年時,三者市場底部的的虧損中供給高峰都是相近的水平。但在今年,比特幣迎來了虧損中供給的新高,而其中來自於短期持有者的部分其實變化不大,甚至可以說是相較起來更少了一些;但是長期持有者的虧損中供給卻迎來了歷史新高,大約有超過六百萬顆比特幣的供給是處於虧損之中的,這和剛剛提及的大量投資人被套牢有關,因為根據定義155天之前購買的投資人,應該有許多人都是在市場較高價的水準買入,這將會使得市場需要相當大的動能才能再次牛回。

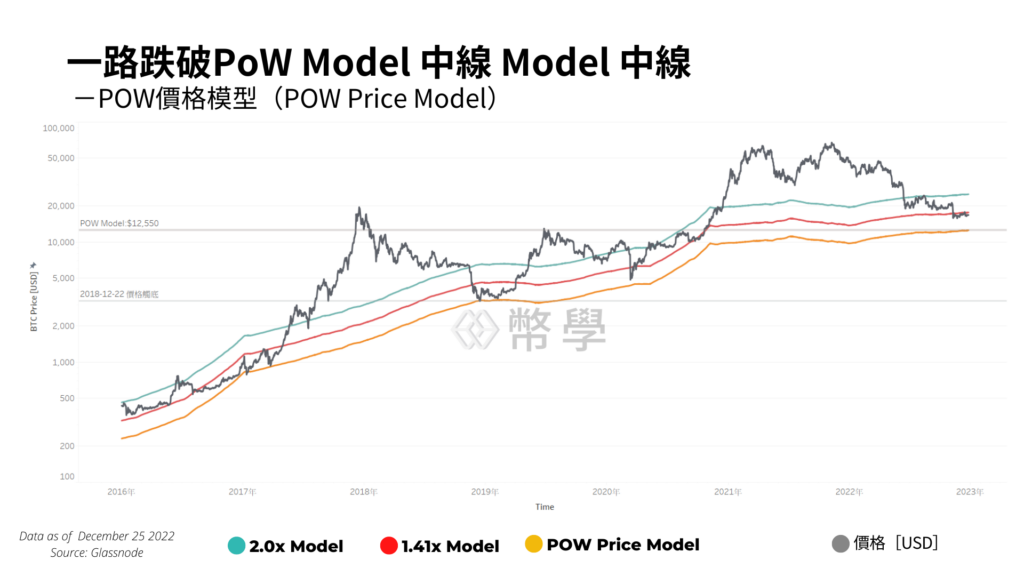

POW價格模型-以POW機制作為估值方式

所以透過上面的解釋,你理解到現在市場很爛,有大量的人被套牢,但同時幣價也很便宜,是不是一個好的投資機會呢?所以接下來這個模型就是為了回答這個問題,這是以比特幣本身的模型機制衡量供需的一套估值方式,詳細的說明可以參照這裡。

從POW過去的估計模式我們可以看到這更像是一個用於衡量比特幣地板價格的一套模型,他不像PlanB的S2F去預估頂部的目標價格,而是回歸較基本的概念給出比特幣目前供需水平之下的公道價格(就是幾乎沒有泡沫化的價格)。可以看到,在2018年同樣是大熊市的底部時,比特幣價格有達到POW價格模型的水準,隨後開始了牛回之旅。在17年的超級牛市之前也有類似的情況發生。目前的幣價剛剛跌破POW價格模型的中線,而最下方的地板價格約在12,500左右,這或許可以提供我們一個很不錯的概念去了解投資當前幣價的風險多寡!

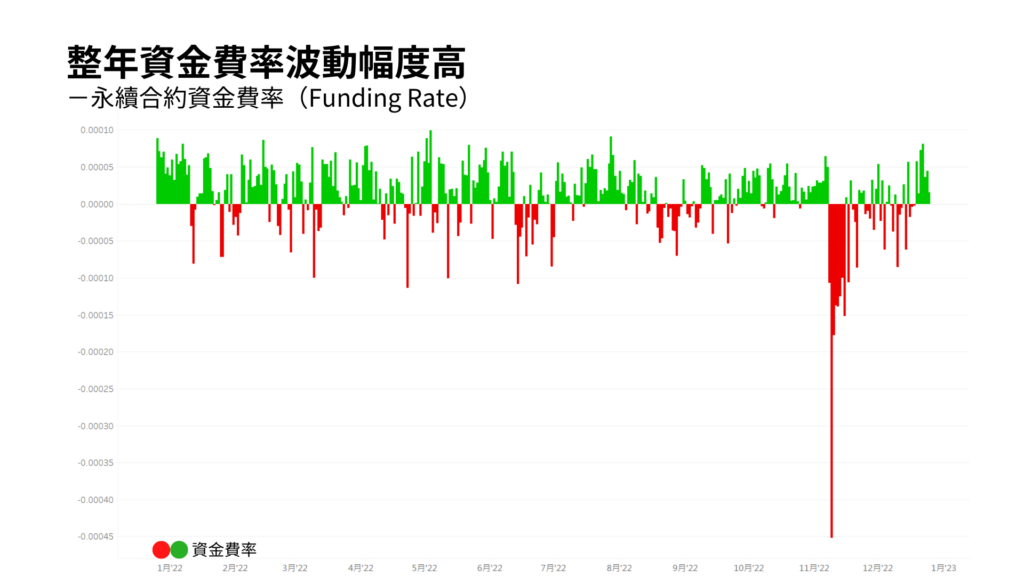

資金費率

再來我們要來進入衍生性商品市場的部分,首先是全年度的資金費率。資金費率在今年七月到十月左右的時間有維持一段時間的正值,當時市場同樣也是正在不斷打底、盤整,交易量也漸趨穩定。正當幣圈的投資人正在緩慢重拾信心之時,FTX就突然暴雷,讓資金費率出現了一波非常嚴重的負值,即便是今年五月LUNA倒閉、甚至是各大機構曝險倒閉都沒有讓幣圈出現如此恐慌的狀況,足見FTX對幣圈的衝擊力之大。

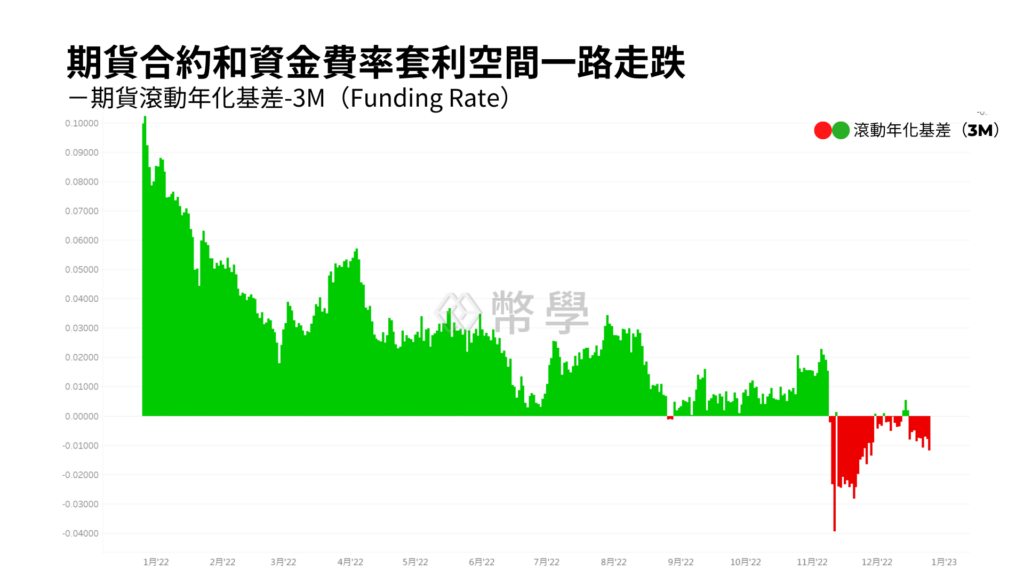

期貨滾動基差

而在期貨滾動基差的部分,可以看到這一整年基本上都是持續下行的狀況。這對於透過期貨和資金費率套利,尤其是那些執行無風險策略的套利投資人來說,已經難以實行他們策略,甚至還會從中虧損,今年最低的滾動基差大約是4%左右,這表示說當你開心地讓你的期現套利機器人持續運作,本該是Delta-Neutral的策略結果卻會發現APY不知不覺已經變成了負數,今年無論是期貨現貨,在操作上都有比較高的難度。

小結

今年毫無疑問是深深熊市的一年,各種幣的價格都在暴跌,流動性持續下降,也有非常多投資人退出幣圈。而即便機構倒閉在熊市是一定會發生的常態,但今年的諸多事件都狠狠地打擊了幣圈投資人的信心。本該是去中心化的區塊鏈,卻還是會因為人性化的決策、設定讓用戶的財產受到損失。

但在各種題材的暴雷和損失之後,有許多議題都會重新地被重視,未來肯定會有更多的監管方式、去中心化應用以及推陳出新的區塊鏈機能出現,現在大家都知道了冷錢包的重要性,在下一次牛市到來時,想必這些經歷過且存活下來的的幣圈投資人就能夠多一分優勢。